با توجه به افزایش شدید قیمتها در چندین بازار عمده قراضه فولاد حمل شده از طریق دریا که در آغاز سال ۲۰۲۳ به ثبت رسیده است، میتوان به راحتی بسیاری از مسائل ساختاری را که هنوز در سطح تجاری وجود دارند، نادیده گرفت.

به گزارش پایگاه خبری و تحلیلی «فلزات آنلاین» و به نقل از موسسه «Fastmarkets»، هنگامی که افزایش شدید قیمتها در چندین بازار عمده قراضه فولادی حمل شده از طریق دریا در اولین هفته کاری سال ۲۰۲۳ به ثبت رسید، شاخصهای واردات قراضه فولاد موسسه «Fastmarkets» برای بازارهای ترکیه و تایوان با شرایط تحویل محصول در گمرک کشورهای خریدار به بالاترین سطح خود از ماه ژوئن ۲۰۲۲ رسید و حتی چندین فعال بازار، افزایش قیمت کوتاهمدت بیشتری را پیشبینی کردند.

یک دلیل مهم برای افزایش مداوم قیمتها، در محدودیت دسترسی به قراضهها در بازارهای تامینکننده مهم مانند ایالات متحده آمریکا است که این مسئله با عوامل فصلی همچون شرایط بد جوی زمستانی در ماه ژانویه ۲۰۲۳ شدت یافت. در عین حال، حجم تقاضا از واحدهای تولیدی ترکیه که قصد داشتند پس از کاهش حجم خرید در ماههای اخیر اقدام به ذخیرهسازی در انبارهای خود کنند، افزایش یافته است.

اگر کمی بر این مسئله عمیقتر نظاره کنیم، مشخص خواهد شد که برخی از مسائل مرتبط با روند عرضه و تقاضا هنوز در ترکیه باقی مانده است که به گفته برخی منابع، این شرایط میتواند از ادامه حرکت صعودی قیمتها در میانمدت جلوگیری کند.

معضلی با نام کاهش حاشیه سود

حتی یک نگاه گذرا به پیشبینیهای اقتصادی نشان میدهد که سال سختی در انتظار بسیاری از کشورها خواهد بود. در ماه اکتبر ۲۰۲۲، صندوق بینالمللی پول «IMF» پیشبینی خود را برای رشد اقتصاد جهانی به ۲٫۷ درصد برای سال ۲۰۲۳ بدون در نظر گرفتن بحران مالی سال ۲۰۰۸ و مرحله گسترش همهگیری کووید ۱۹ کاهش داد که ضعیفترین میزان از سال ۲۰۰۱ است. این سازمان اکنون پیشبینی میکند که یک سوم کشورهای جهان در سال ۲۰۲۳ با رکود اقتصادی دست و پنجه نرم خواهند کرد.

اگرچه صندوق بینالمللی پول پیشبینی میکند تولید ناخالص داخلی ترکیه در سال ۲۰۲۳ حدود ۳ درصد رشد کند که نسبت به رشد ۵ درصدی در سال ۲۰۲۲ کاهش را نشان میدهد اما میتوان ادعا کرد که پیشبینی رکود در بازارهای فولاد و قراضه ترکیه در سال ۲۰۲۲ قابل تشخیص بود.

به گفته موسسه آماری ترکیه «TÜIK»، بزرگترین واردکننده قراضه آهنی جهان در بازه زمانی ماههای ژانویه تا نوامبر ۲۰۲۲، حدود ۱۹ میلیون و ۶۲۰ هزار تن از این مواد را خریداری کرد که نسبت به مدت مشابه سال ۲۰۲۱، حدود ۱۲٫۷ درصد کاهش را نشان میدهد.

بر اساس گزارش انجمن جهانی فولاد، حجم تولید فولاد ترکیه در پایان سال ۲۰۲۲ با در نظر گرفتن حجم تولید ۳۲ میلیون و ۵۰۰ هزار تن فولاد خام در ماههای ژانویه تا نوامبر ۲۰۲۲، کاهش ۱۲٫۳ درصدی نسبت به سال ۲۰۲۱ را تجربه کرد. به علاوه حجم تولید در ماه نوامبر ۲۰۲۲، به حدود ۲٫۴ دو میلیون و ۴۰۰ هزار تن رسید که نسبت به سال قبل، ۳۰٫۷ درصد کاهش داشت. دلیل عمده کاهش تولید و متعاقب آن کاهش روند تقاضا برای قراضه فولاد را میتوان کاهش حاشیه سود اعلام کرد.

در حالی که افزایش هزینههای انرژی مطمئنا واحدها و کارخانههای بازیافت قراضهها در مناطق دیگر مانند اتحادیه اروپا را با مشکل مواجه میکند، در سال ۲۰۲۲ این مصرفکنندگان ترکیه از جمله مشارکتکنندگان در بازار فولادی بودند که بیشترین آسیب را از این مسئله دیدند.

شاید چشمگیرترین افزایش قیمت انرژی در روز اول سپتامبر ۲۰۲۲ رخ داد؛ زمانی که ناظر بازار انرژی ترکیه یعنی اداره «EPDK»، افزایش ۵۰ درصدی هزینه برق صنعتی را اعلام کرد. در یک رخداد، ۲۵ دلار در هر تن به هزینههای فولادسازی در ترکیه در راستای هزینههای برق در بازار فیزیکی و ۱۵ دلار دیگر در هر تن برای گاز طبیعی به هزینههای قبلی اضافه شد.

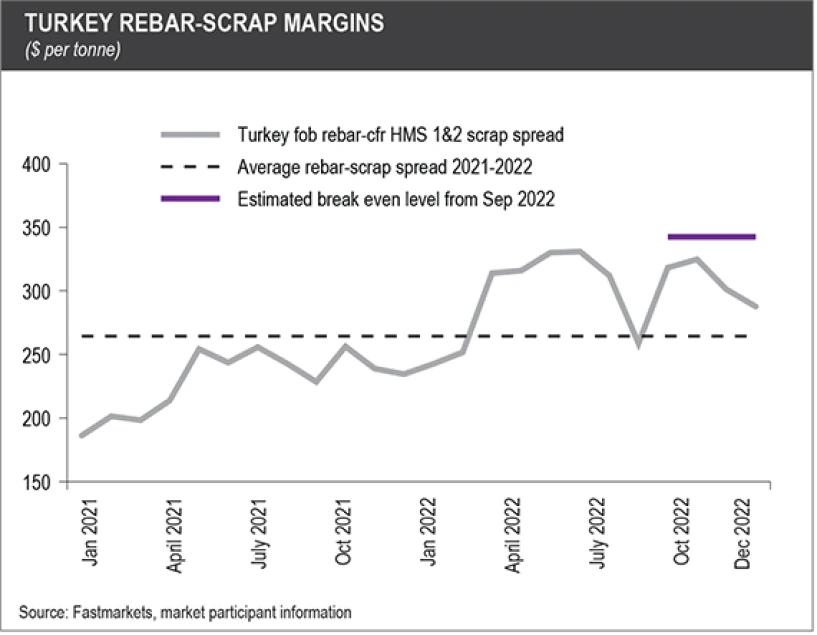

برخی از فعالان بازار به موسسه «Fastmarkets» عنوان کردند: کاهش حاشیه سود فولادسازان بدان معناست که با در نظر گرفتن کاهش حجم تولید فولاد از قراضه در سه ماهه پایانی سال ۲۰۲۲ و تامین انرژی کارخانههای ترکیهای از بازار فیزیکی، این واحدهای تولید باید حاشیه سود حدود ۳۳۵ تا ۳۵۰ دلار در هر تن با اعمال هزینههای قراضه فولاد با شرایط تحویل محصول در گمرک کشور عرضهکننده و تحویل میلگرد در گمرک کشور خریدار را تعیین کنند.

به همین دلیل نه تنها این حاشیه سود به شدت نسبت به میزان معمول حاشیه سود ۱۵۰ تا ۱۷۰ دلار در هر تن که در سال ۲۰۲۱ تعیین شده بود، افزایش یافته است بلکه واحدهای تولید ترکیه نیز بر اساس جدیدترین قیمتهای قراضه فولاد و میلگرد خود نمیتوانند به چنین حاشیه سودی برسند.

در عین حال، ارزیابی موسسه «Fastmarkets» نشان میدهد حاشیه سود با در نظر گرفتن هزینه صادرات میلگرد فولادی، هزینه تحویل محصول در گمرک بنادر اصلی ترکیه و قراضه فولاد اروپای شمالی و هزینه تحویل محصول در گمرک ترکیه فقط ۲۸۲ دلار در هر تن در روز پنجم ماه ژانویه ۲۰۲۳ بود که برای یک واحد تولید معمولی به اندازه کافی بالا نیست.

مسئله نگرانکننده برای فولادسازان این است که حاشیه سود از ماه اکتبر ۲۰۲۲ یعنی زمانی که میانگین آن ۳۲۵ دلار در هر تن بود، روند نزولی را تجربه کرده است.

الکس کرشاو، تحلیلگر ارشد در موسسه «Fastmarkets» بیان کرد که حاشیه سود برای واحدهای تولید ترکیه در وضعیت دشوار خود باقی خواهند ماند.

وی پیشبینی میکند که اختلاف قیمت قراضه میلگرد ترکیه قبل از اینکه کاهش بیشتری پیدا کند، در حدود ۲۸۵ تا ۲۹۰ دلار در هر تن حداقل برای نیمه اول سال ۲۰۲۳ باقی بماند که بخشی از آن به دلیل کاهش هزینههای انرژی است.

کرشاو تاکید کرد که در نیمه دوم سال ۲۰۲۳، انتظار میرود که این اختلاف قیمت در بحبوحه کاهش هزینههای انرژی برای واحدهای تولید بر اساس پیشبینیهای قیمت گاز، کاهش بیشتری پیدا کند.

این حاشیه سود ممکن است به دلیل افزایش قیمت قراضه فولاد در طول سال آسیب ببیند زیرا عرضه قراضه فولاد از ایالات متحده آمریکا به دلیل افزایش استفاده از کوره قوس الکتریکی در فرایند تولید آن کشور کاهش یافته است.

وی در ادامه عنوان کرد گه اگر طبق انتظارات، اختلاف قیمتها در ماه آگوست ۲۰۲۳ در حدود ۲۵۰ دلار در هر تن باقی بمانند، این امر باعث میشود حجم تقاضای ترکیه برای قراضهها همچنان کاهشی باشد.

کاهش حجم تقاضای میلگرد صادراتی

یکی دیگر از مشکلاتی که فولادسازان ترکیه با آن مواجه هستند، عدم تقاضای مستمر فولاد طویل ساخته شده این کشور در بازارهای صادراتی طی ماههای اخیر بوده است.

بازارهای آسیایی به قیمتهای ارزانتری از تامینکنندگان فولاد طویل در خاورمیانه و آسیای جنوب شرقی رسیدند و به اندازه ترکیه تحت تاثیر هزینههای انرژی قرار نگرفتند اما تقاضای کم برای صادرات فولاد طویل، در واقع منجر به افزایش تقاضای قراضه وارداتی ترکیه شد که به اندازه قیمت واردات بیلت فولاد هزینهبر است.

این تغییر تا حدی ناشی از تعرفه واردات ۲۲٫۴ درصدی ترکیه بر بیلت است که در صورت صادرات محصول فولادی ساخته شده از بیلتهای وارداتی، میتوان از آن دوری و حتی این میزان از تعرفه را حذف کرد.

به دلیل عدم تقاضا برای صادرات محصولات طویل فولادی، واحدهای تولید فولاد ترکیه اکنون نمیتوانند از این سیستم بهرهمند شوند. در نتیجه، آنها در عوض تصمیم دارند از قراضه وارداتی بیشتری برای تولید استفاده کنند.

یک منبع تجاری مطرح کرد که واحدهای تولید فولاد در ترکیه، همچنان به دنبال خرید قراضه هستند اما همچنان با قیمتهای مقطوع دست و پنجه نرم میکنند؛ هرچند که واحدهای تولید ترکیه در حال حاضر تمایلی به واردات بیلت زیادی ندارند. به علاوه این واحدها نمیتوانند از واردات بیلت و تبدیل آن به محصولات با هدف صادرات، منتفع شوند؛ چراکه حجم فروش صادرات فولاد طویل محدود است.

پیشبینی میشود که این روند در سال ۲۰۲۳ ادامه یابد؛ مگر اینکه حجم تقاضای صادرات برای فولاد طویل دوباره افزایش یابد. فعالان بازار بیان کردند که این مسئله میتواند بدین معنی باشد که واحدهای تولید فولاد ترکیه همچنان به قراضه وارداتی برای تولید متکی خواهند بود که این موضوع به طور بالقوه به افزایش حجم تقاضا و قیمت قراضه جهانی منجر خواهد شد.

با این حال، کرشاو همچنان بر دیدگاه خود مبنی بر اینکه واحدهای تولید ترکیه همچنان با مسئله حاشیه سود دست و پنجه نرم خواهند کرد، تاکید دارد که این موضوع میتواند به ادامه روند حجم تقاضای آنها برای قراضه وارداتی فولاد در سال ۲۰۲۳ منجر شود. با این حال، وی به تعدادی از خطرات اساسی این دیدگاه اشاره میکند.

این خطرات شامل تغییرات در جنگ بین روسیه و اوکراین، تنش احتمالی ژئوپلیتیکی و درگیری با چین و ظهور احتمالی گونههای جدید ویروس کرونا است. وجود چنین عوامل بیثباتکنندهای بیش از پیش لازمه بررسی اطلاعات دقیق و ارزیابی دادهها را بیش از هر زمان دیگری ایجاب میکند. در همین راستا، نقش موسسه «Fastmarkets» بیش از گذشته نمود پیدا خواهد کرد.

انتهای پیام//