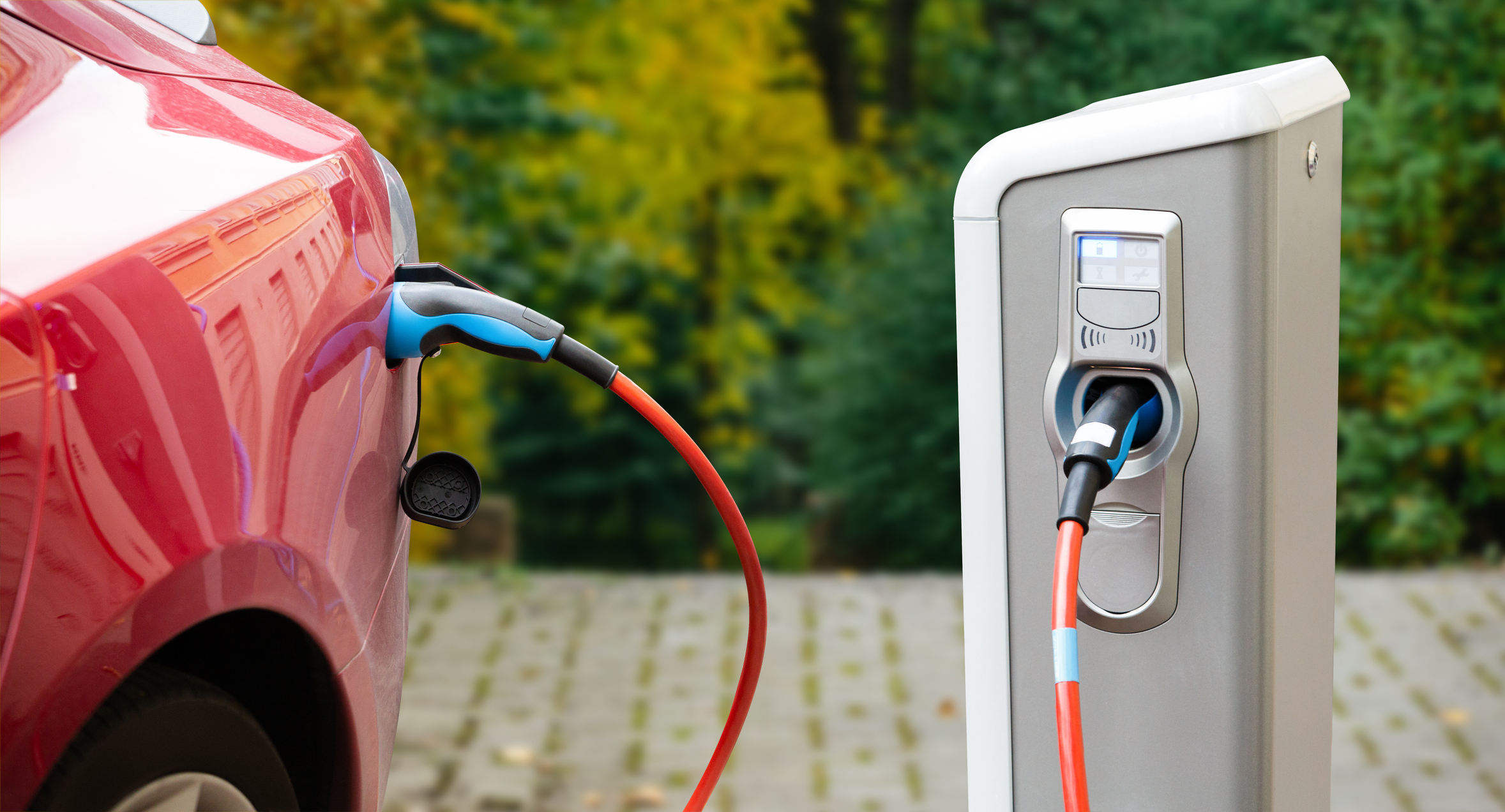

مقدار تولید و حجم فروش خودروها در چین در ماه آپریل ۲۰۲۳ نسبت به ماه قبل از آن کاهش یافت که دلیل آن را میتوان احتیاط مصرفکنندگان در خرید مبنی بر وجود رقابت شدید قیمتگذاری در بخش خودرو طی ماه آپریل دانست.

به گزارش پایگاه خبری و تحلیلی «فلزات آنلاین» و به نقل از موسسه «Fastmarkets»، به گفته انجمن خودروسازان چین (CAAM)، رقابت شدید قیمتگذاری خودرو در ماه آپریل ۲۰۲۳ هم به خودروسازان و هم به تولیدکنندگان خودروهای الکتریکی (EV) سرایت کرد و منجر به تردید به خرید و رویکرد نظارهگری برای ثبات قیمتها در میان مصرفکنندگان شد.

در عین حال مقدار تولید و حجم فروش سالانه خودرو در آپریل ۲۰۲۳ نسبت به مدت مشابه سال ۲۰۲۲ افزایش یافت. در ماه آپریل ۲۰۲۲، زنجیره تامین خودرو در چین به دلیل افزایش محدودیتها به منظور کنترل شیوع ویروس کرونا با مشکلات جدی روبهرو شد که در نهایت به محدودیت در مقدار تولید و حجم فروش انجامید.

خودروسازان چینی در ماه آپریل ۲۰۲۳، حدود ۲٫۱۳ میلیون دستگاه خودرو تولید کردند که نسبت ماهانه آن ۱۷٫۵ درصد کاهش داشت اما نسبت سالانه آن ۷۶٫۸ درصد افزایش پیدا کرد. در همین حال، طبق گزارش انجمن خودروسازان چین، حجم فروش در ماه آپریل ۲۰۲۳، در مجموع به ۲٫۱۶ میلیون دستگاه خودرو رسید که نسبت ماهانه آن ۱۱٫۹ درصد کاهش داشت اما نسبت سالانه آن ۸۲٫۷ درصد افزایش را تجربه کرد.

چین در ماه مارس ۲۰۲۳، حدود ۶۴۰ هزار خودروی الکتریکی تولید کرد که نسبت ماهانه آن ۵ درصد کاهش داشت اما نسبت سالانه آن حدود ۱۱۰ درصد رشد پیدا کرد. حجم فروش خودروهای الکتریکی در ماه آپریل ۲۰۲۳، به ۶۳۶ هزار دستگاه خودرو رسید که نسبت ماهانه آن ۲٫۶ درصد کاهش و نسبت سالانه آن حدود ۱۱۰ درصد افزایش پیدا کرد.

به علاوه حجم صادرات خودرو چین در این ماه، حدود ۳۷۶ هزار دستگاه خودرو بود که نسبت ماهانه آن ۳٫۳ درصد و نسبت سالانه آن ۱۷۰ درصد رشد را تجربه کرد. آمارهای انجمن خودروسازان چین نشان میدهد که حجم صادرات خودروهای الکتریکی در ماه مارس ۲۰۲۳، حدود ۱۰۰ هزار دستگاه خودرو بود که نسبت ماهانه آن ۲۸٫۶ درصد و نسبت سالانه آن حدود ۸۴۰ درصد رشد داشت.

کاهش قیمت کویل نورد سرد (CRC) به پایینترین حد خود در پنج ماه گذشته

ارزیابی هفتگی موسسه «Fastmarkets» برای فولاد کویل نورد سرد چین، با شرط تحویل درب انبار تولیدکنندگان قیمت حدود چهار هزار و ۴۵۰ تا چهار هزار و ۵۰۰ یوان (۶۴۴ تا ۶۵۱ دلار) در هر تن در روز جمعه ۱۲ می ۲۰۲۳ را نشان داد که نسبت به قیمت چهار هزار و ۶۳۰ تا چهار هزار و ۶۸۰ یوان در هر تن در ماه آپریل کاهش داشت.

آخرین ارزیابی نسبت به روز جمعه ۱۲ می ۲۰۲۳ تغییرات زیادی را به ثبت نرساند اما نشان از پایینترین سطح قیمتی آن در حدود پنج ماه گذشته داشت.

فعالان بازار اعلام کردند که تداوم کاهش حجم تقاضا و هزینهها به دلیل روند نزولی قیمت مواد اولیه بهکار رفته در فولادسازی، همچنان موجب ادامه روند نزولی در بازار و تاثیرگذاری بر قیمت فولاد شد.

طبق دادههای انجمن آهن و فولاد چین، حجم موجودی انبارهای کویل نورد سرد در ۲۱ شهر بزرگ چین تا پایان آوریل ۲۰۲۳ به حدود یک میلیون و ۲۵۰ هزار تن رسید که ۳۰ هزار تن (۲٫۵ درصد) نسبت به سال ۲۰۲۲ افزایش داشت.

موضوع تداوم سفارشهای ناکافی در بحبوحه کاهش حجم تقاضا در داخل و خارج از چین و همچنین کاهش حاشیههای سود که واحدهای تولیدی را مجبور به کاهش تولید میکند، نشان از چشماندازی ضعیف برای بازار دارد.

شرکت فولادسازی چینی «Baoshan Iron & Steel» در روز ۱۰ می ۲۰۲۳ اعلام کرد که قیمت پایه کویل نورد سرد خود را ۲۰۰ یوان در هر تن برای سفارشهای چین در ماه ژوئن ۲۰۲۳ در مقایسه با ماه قبل از آن کاهش خواهد داد. کاهش قیمت برای ماه ژوئن ۲۰۲۳ را میتوان اولین کاهش قیمت کویل نورد سرد شرکت «Baosteel» در ۹ ماه گذشته عنوان کرد.

بر همین اساس حجم سفارشها از ماه آپریل ۲۰۲۳ روند نزولی به خود گرفته است. یکی از تولیدکنندگان مستقر در شمال چین پیشبینی میکند بخش خودرو در سال ۲۰۲۳ همچنان با وضعیت کسادی در بازار مواجه باشد؛ در حالی که در سایر بخشها مانند صنعت ساختوساز و املاک و زیرساختها هنوز نشانههایی از بهبود قابل توجهی مشاهده نشده است.

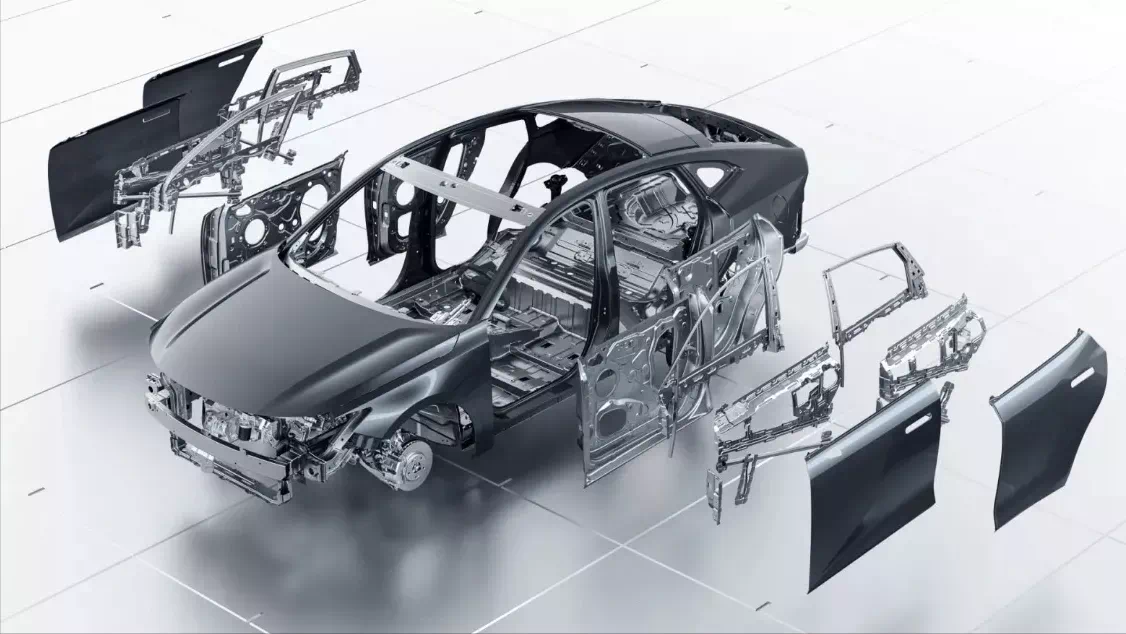

بازار شمش آلیاژ آلومینیوم ریختهگری «ADC 12» همچنان در رکود

بازار داخلی شمش آلیاژ آلومینیوم ریختهگری «ADC 12» چین در بحبوحه کاهش تقاضا از سوی صنایع پاییندستی خودرو، همچنان با ضعف در تقاضا روبهرو است.

ارزیابی موسسه «Fastmarkets» برای شمش آلیاژ آلومینیوم ریختهگری «ADC 12»، با شرط تحویل درب کارخانه تولیدکننده در چین در روز ۱۰ می ۲۰۲۲، قیمت ۱۸ هزار و ۱۰۰ تا ۱۸ هزار و ۳۰۰ یوان در هر تن را نشان داد که نسبت به قیمت ۱۸ هزار و ۳۰۰ تا ۱۸ هزار و ۵۰۰ یوان در هر تن در یک هفته قبل از تاریخ مذکور کاهش داشت. همچنین قیمت آن در ابتدای ماه آپریل ۲۰۲۳، بین ۱۸ هزار و ۷۰۰ تا ۱۸ هزار و ۹۰۰ یوان در هر تن ارزیابی شد.

صنعت خودرو، یکی از مصرفکنندگان اصلی شمش آلیاژ آلومینیوم ریختهگری «ADC 12» در صنایع پاییندستی است. برخی منابع تامینکننده به موسسه «Fastmarkets» اعلام کردند که در ماه مارس ۲۰۲۳، شاهد حجم تقاضای کمتری از بخش خودرو بودهاند.

بر همین اساس خریداران داخلی ترجیح میدهند از ذخایر انبار خود استفاده کنند و عجلهای برای خرید مواد اولیه بیشتری ندارند. در واقع اگر تقاضایی هم برای خرید داشته باشند، به اندازه نیاز آنها خواهد بود؛ چراکه آنها بر این باورند که حجم کافی از آلیاژ برای عرضه در بازار وجود دارد.

یکی از تامینکنندگان به موسسه «Fastmarkets» اعلام کرد که اخیرا حجم تقاضای بسیار کمی سفارش دریافت کرده است و پیشبینی کرد این وضعیت برای مدتی ادامه داشته باشد.

همچنین حجم معاملات در بازار فیزیکی نیز روند نزولی به خود گرفته است. یکی دیگر از تامینکنندگان بیان کرد که در حال حاضر فروش وی فقط با شرکتهای بزرگ متقاضی و طرف قرارداد انجام میشود.

وضعیت قیمت مواد اولیه بهکار رفته در تولید باتریها تحت تاثیر روند نزولی بازار

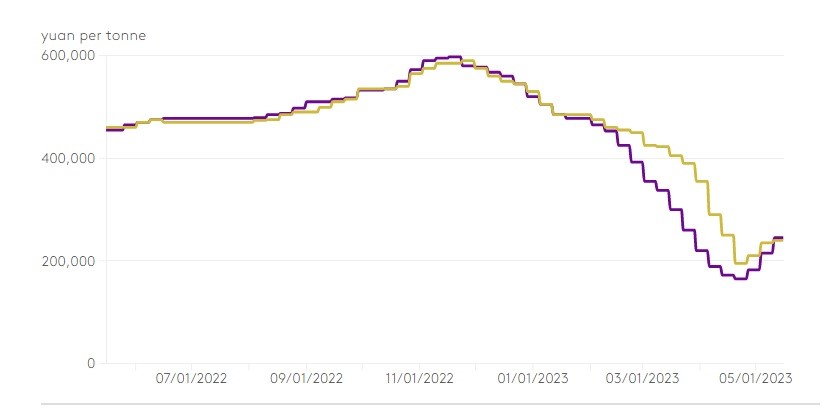

قیمت لیتیوم در چین عمدتا در ماه آپریل ۲۰۲۳ روند نزولی داشت و در روز ۲۰ همین ماه به پایینترین سطح خود رسید. این میزان کاهش قیمت آخرین بار در ماه اکتبر ۲۰۲۱ و در بحبوحه روند نزولی مداوم و رکود در حجم تقاضای بازار فیزیکی مشاهده شد.

به دلیل کاهش قیمتها در نیمه اول ماه آپریل ۲۰۲۳، اکثر مصرفکنندگان به سبب حجم تقاضای محدود، مواد اولیه را به اندازه نیاز خریداری میکنند و در عین حال در انتظار کاهش بیشتر قیمتها نیز هستند.

یکی از معاملهگران فلز لیتیوم چین اعلام کرد از آنجایی که قیمت لیتیوم در روند نزولی قرار دارد، تمایل متقاضیان به خرید شدت یافته و به همین دلیل حجم تقاضای بازار فیزیکی با محدودیت روبهرو است.

با این وجود، معاملهگران وقتی احساس کردند قیمتهای بازار فیزیکی به پایینترین حد خود رسیده است، شروع به ذخیرهسازی مجدد در انبارهای خود کردند و به همین دلیل روند نزولی بازار تغییر کرد و قیمتها از اواخر ماه آپریل به تدریج افزایش یافت. موسسه «Fastmarkets» اعلام کرد که فروشندگان لیتیوم قیمتها را در بحبوحه بازگشت نقدینگی به بازار افزایش دادند.

به گفته فعالان بازار، تقاضا برای نمکهای لیتیوم به دلیل ذخایر فراوان مصرفکنندگان و نرخ عملیات پایین، علیرغم ارائه برخی تخفیفها توسط معاملهگران، همچنان ضعیف باقی ماند.

ارزیابی موسسه «Fastmarkets» برای کربنات لیتیوم با غلظت حداقل ۹۹٫۵ درصد، مورد استفاده در تولید باتریها با شرط تحویل درب کارخانه تولیدکننده در چین، قیمت ۲۳۰ هزار تا ۲۶۰ هزار یوان در هر تن در روز ۱۱ می ۲۰۲۳ را نشان داد که ۳۰ هزار یوان در هر تن نسبت به قیمت ۲۰۰ هزار تا ۲۳۰ هزار یوان در تن در هفته قبل از تاریخ مذکور افزایش داشت. این ارزیابی در روز ۲۰ آپریل ۲۰۲۳، قیمت حدود ۱۵۰ هزار تا ۱۸۰ هزار یوان در هر تن را نشان داد.

همچنین ارزیابی این موسسه برای لیتیوم هیدروکسید مونوهیدرات با غلظت حداقل ۵۶٫۵ درصد، مورد استفاده در تولید باتریها با شرط عرضه در بازار فیزیکی چین، قیمت ۲۳۰ هزار تا ۲۵۰ هزار یوان در هر تن در روز ۱۱ می ۲۰۲۳ را نشان داد که ۱۰ هزار یوان در هر تن نسبت به قیمت ۲۲۰ هزار تا ۲۵۰ هزار یوان در هر تن در هفته قبل از تاریخ مذکور افزایش داشت. این ارزیابی در روز ۲۰ آوریل ۲۰۲۳، قیمت حدود ۱۸۰ هزار تا ۲۱۰ هزار یوان در هر تن را نشان داد.

قیمت سولفات کبالت، یکی دیگر از مواد اولیه مهم در تولید باتریها، در ماه آپریل ۲۰۲۳ با روند نزولی مواجه بود؛ چراکه حجم تقاضا از سوی تولیدکنندگان ماده واسطه در صنایع پاییندستی با روند کاهشی همراه بود و در نتیجه این روند بر کل بازار تاثیر گذاشت.

ارزیابی موسسه «Fastmarkets» برای سولفات کبالت با غلظت حداقل ۲۰٫۵ درصد، با شرط تحویل درب کارخانه تولیدکننده، قیمت ۳۴ هزار و ۴۰۰ تا ۳۵ هزار یوان در هر تن در روز ۱۲ می ۲۰۲۳ را نشان داد که نسبت به قیمت ۳۴ هزار تا ۳۵ هزار یوان در هر تن در روز ۱۰ می ۲۰۲۳، حدود ۵۰۰ یوان در هر تن افزایش و نسبت به قیمت ۳۷ هزار تا ۳۸ هزار یوان در هر تن در روز هفتم آپریل ۲۰۲۳، حدود دو هزار و ۵۰۰ تا سه هزار یوان در هر تن کاهش را نشان داد.

اساسا حجم تقاضا برای سولفات کبالت در ماه مارس ۲۰۲۳ ضعیف بود و قیمتها به پایینترین سطح تاریخی خود در سه سال اخیر رسیدند. یکی از تولیدکنندگان سولفات کبالت مطرح کرد که اگرچه قیمتها از نیمه دوم ماه آپریل به دلیل افزایش حجم تقاضا شروع به افزایش کرده است اما اینکه آیا حجم تقاضا در هفتههای آینده افزایش زیادی خواهد داشت یا خیر، هنوز مشخص نیست.

در عین حال برخی منابع اعلام کردند که حدود ۶۰ درصد از تولیدکنندگان سولفات نیکل در چین از اواخر ماه مارس ۲۰۲۳، ظرفیت تولید خود را به دلیل فشار فزاینده ناشی از کاهش حاشیه سود، به سبب روند نزولی قیمت سولفات کاهش دادهاند. این منابع افزودند که با وجود تقاضای نزولی در بازار، این اتفاق به نفع ثبات در آن تمام خواهد شد.

در بازار سولفات منگنز به عنوان یکی دیگر از مواد اولیه مهم در صنایع بالادستی در تولید باتریهای لیتیومیونی، پس از تجربه پایینترین سطح خود در اواسط ماه آپریل ۲۰۲۳ و بعد از رسیدن به وضعیت ثبات، توانسته است این حالت خود را حفظ کند. همچنین حجم نقدینگی در بازار سولفات منگنز در این ماه بسیار پایین بود.

در عین حال بازار با در نظر گرفتن جنبههای بنیادین خود، با ضعف بیشتر در عرضه به نسبت روند تقاضا مواجه است. یکی دیگر از تولیدکنندگان سولفات منگنز بیان کرد که تولیدکنندگان صنایع پاییندستی تا زمانی که چشمانداز بازار نامشخص است، هیچگونه معاملهای انجام نمیدهند.

ارزیابی هفتگی موسسه «Fastmarkets» برای سولفات منگنز با غلظت حداقل ۳۲ درصد منگنز مورد استفاده در تولید باتریها با شرط تحویل درب کارخانه تولیدکننده در چین، در روز ۱۱ می ۲۰۲۳ قیمت پنج هزار و ۵۰۰ تا ۶ هزار یوان در هر تن را نشان داد که نسبت به قیمت آن در روز ۱۳ آپریل ۲۰۲۳ بدون تغییر بود.

در همین حال، به گفته برخی منابع مطلع به وضعیت بازار، افزایش برداشت از ذخیره انبارها در میان تولیدکنندگان باتری در صنایع پاییندستی بر بازار گرافیت در صنایع بالادستی از ماه مارس ۲۰۲۳، این بازار را تحت فشار قرارداده است.

در این میان مسئله اصلی تمایل کم متقاضیان به خرید است. یک تاجر فعال در حوزه فلزات در چین عنوان کرد که این مسئله منجر به توقف فعالیت موقت اکثر خطوط عملیاتی تولید گرافیت کروی در چین و همچنین کاهش ظرفیت تولید برای تولیدکنندگان گرافیت لایهای شده است.

گفته شده است که عملیات تولید گرافیت در شهرستان لووبی در استان هیلونگ جیانگ چین، به طور متناوب توسط بازرسیهای مرتبط با حفاظت از محیط زیست محلی در ماههای آپریل و می ۲۰۲۳ متوقف شده است.

از سوی دیگر، این روند نزولی در بازار ممکن است تا مدتی ادامه داشته باشد؛ چراکه مازاد عرضه هم برای گرافیت طبیعی و هم گرافیت مصنوعی وجود دارد. یکی از تولیدکنندگان در خارج از چین خاطرنشان کرد که علیرغم کاهش ظرفیت تولید فعلی در برخی مناطق، پس از بهبود وضعیت تقاضای تولیدکنندگان، ظرفیت و مقدار تولید خود را افزایش داده که ممکن است منجر به ایجاد وضعیت مازاد عرضه در بازار گرافیت شود.

ارزیابی هفتگی موسسه «Fastmarkets» برای گرافیت لایهای با غلظت ۹۴ درصد کربن، مش منفی ۱۰۰ با شرط تحویل در بنادر چین با تقبل هزینه ارسال توسط فروشنده در روز ۱۱ می ۲۰۲۳، قیمت ۶۷۰ تا ۷۲۰ دلار در هر تن را نشان داد که نسبت به ارزیابی قبلی و ثبت رکود قیمتی چهار هفته روند نزولی متوالی، از اواسط ماه آپریل ۲۰۲۳ بدون تغییر بود.

ارزیابی هفتگی برای گرافیت کروی با غلظت ۹۹٫۵ درصد کربن، در حجم ۱۵ میکرون، با شرط تحویل در بنادر چین با تقبل هزینه ارسال توسط فروشنده، قیمت دو هزار و ۲۰۰ تا دو هزار و ۵۰۰ دلار در هر تن در روز ۱۱ می ۲۰۲۳ را نشان داد که نسبت به قیمت هفته قبل از تاریخ مذکور ثابت بود اما نسبت به قیمت ماه مارس ۲۰۲۳، حدود ۲٫۰۸ درصد کاهش داشت.

انتهای پیام//