مدیر ارزیابی و پروژههای شرکت سرمایهگذاری پارسیان گفت: تامین مالی یکی از مهمترین ارکان توسعه فعالیتهای اقتصادی و صنعتی کشورها برشمرده میشود؛ به طوری که بدون آن نمیتوان خلق ارزش، رشد بهرهوری و افزایش کارایی در حوزههای مختلف را متصور بود. منابع مالی مورد نیاز بنگاههای اقتصادی از دو چارچوب رویکردهای بازارمحور و بانکمحور تامین میشود. با این حال، هر رویکرد تامین مالی بسیار به سیاستگذاریها و دستورالعملهای نهادهای بالادستی بستگی دارد. برای مثال، بحران ۲۰۰۸ ایالات متحده آمریکا تحت تاثیر سیاستهای پولی و مالی دولت اتفاق افتاد. بررسیها نشان میدهد که در ایران رویکردهای تامین مالی از بانکمحور به سمت بازارمحور تغییر کرده است. در این خصوص اوراق گام با هدف تامین سرمایه در گردش خصوصا کالا و خدمات واسطه برای تولید کالاها و خدمات استفاده میشود.

به گزارش خبرنگار پایگاه خبری و تحلیلی «فلزات آنلاین»، حسین حیدری رمی طی یادداشتی در باب تامین مالی در ایران نوشت: اگر تامین مالی به معنای جاری شدن پول در رگهای فعالیت اقتصادی در نظر گرفته شود، قطعا یک عنصر کلیدی برای رشد و بالندگی اقتصاد یک جامعه خواهد بود. انسان اقتصادی «Homo Oeconomicus» در وجوه مختلف فعالیت فردی و اجتماعی، نیازمند جاری کردن منابع به عنوان ورودی برای خلق ارزش است و اگر جامعه مانند انسان اقتصادی فرض شود، پول و اعتبار را میتوان همانند خوراک این فرد برای خلق ارزش در نظر گرفت. در میان اندیشمندان باستانی، مشهورترین فردی که در خصوص تامین مالی سخن گفته، ارسطو است که اصطلاح اقتصاد یا معادل یونانی آن «Οἰκονομικά» (به معنای تحتاللفظی آن: مدیریت خانه یا تدبیر منزل در ادبیات سنتی) را برای توصیف کارکردهای اقتصاد و خصوصا تامین مالی به کار برده است.

از آنجایی که رشد بهرهوری (تولید به ازای منابع موجود) و کارآیی (خلق ارزش با حداقل نهادهها) که ثمره تکنولوژی هستند، نیازمند شتابی برابر با در جریان یافتن پول در رگهای فعالیت اقتصادی هستند، تامین مالی به یک گلوگاه مهم تبدیل میشود و در مسیر حداکثرسازی بهرهوری با رشد صنعتی اهمیت بسیاری پیدا میکند. بر اساس اطلاعات رسمی بانک جهانی، عمق مالی «Financial Depth» یا بعضا توسعه مالی «Financial Development» در معنای برابری توانایی تامین مالی با فعالیتهای مولد، ارتباط آماری (همبستگی) زیادی با رشد اقتصادی دارد. برای اندازهگیری عمق مالی به شیوهای قابل فهم و قیاس، بانک جهانی میزان اعطای اعتبار خصوصی (تامین مالی خصوصی) به بخش واقعی اقتصاد را به صورت حجم اعتبارات (تامین مالی) به تولید ناخالص داخلی (GDP) اندازهگیری کرده است و به عنوان تقریبی از عمق مالی معرفی میکند.

رویکرد بانکمحور یا بازارمحور؟

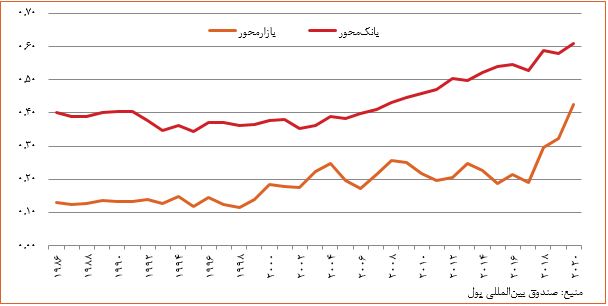

اعطای اعتبار یا تامین مالی خصوصی در دنیای امروز در دو چارچوب مجزای بانکمحور (یعنی مبتنی بر وام بانکی) و بازارمحور (یعنی مبتنی بر استقراض در بورس) مطرح است؛ در میان کشورهای توسعهیافته و صنعتی هر دو شیوه تامین مالی خصوصی دیده میشود. برای مثال، تامین مالی بانکمحور غالبا در چین، ژاپن و آلمان انجام میشود و در ایالات متحده آمریکا تامین مالی اغلب بازارمحور است. هرچند که غلبه بر رویکرد مدیریتی آنگلوساکسونی بر بنگاهها از دهه ۱۹۹۰ به این سو افراد را بیشتر به تامین مالی بازارمحور ترغیب کرده است، اما بررسی تجربه توسعه صنعتی کشورها نشان میدهد هیچ یک از دو شیوه بانکمحور یا بازارمحور دارای مزیت ذاتی نسبت به دیگری نیست. البته رویکرد بازارمحور، با توجه به اینکه مستقیمتر بوده و در آن، این امکان برای بیشتر افراد جامعه فراهم است که وجوه خود را خودشان مدیریت کنند از جذابیت بیشتری برخوردار است. در ایران نیز با وجود غلبه بر رویکرد بانکمحور، رویکرد بازارمحور خصوصا در سالهای اخیر با اقبال بیشتری مواجه شده است.

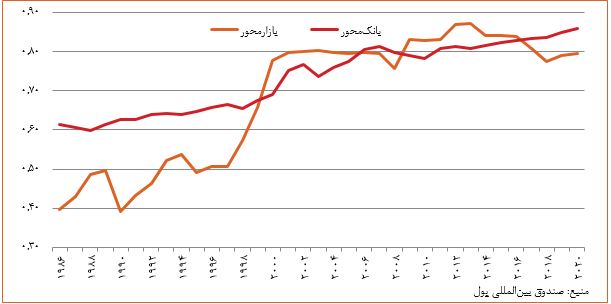

در هر صورت، اصلیترین حلقه تامین مالی، بالادست آن یعنی سیاستهای پولی دولتهاست که تاثیرات کوتاهمدت و بلندمدت در توانایی بنگاهها برای تامین وجوه لازم برای فعالیت اقتصادی دارد. برای مثال، سیاستهای انبساطی فدرال رزرو (بانک مرکزی ایالات متحده آمریکا) در دوران تصدی الن گرینسپن باعث خلق پول، بیش از توانایی جذب اقتصاد آمریکا، وقوع حبابهای ساختگی در بازاراهای دارایی (خصوصا مسکن) و در نهایت ترکیدن این حباب در سال ۲۰۰۸ میلادی و از بین رفتن داراییهای اسمی، فشار شدید به ترازنامه بنگاهها و نهایتا ناتوانی آنها برای تامین مالی به دلیل رکود و سیاست انقباضی شدید پس از بحران ۲۰۰۸ چه از طریق بازار بورس و چه از طریق بانکها شد. از سوی دیگر، سیاستهای انقباضی بانک مرکزی ژاپن در سراسر دهه ۱۹۹۰ و دهه اول قرن بیستویکم منجر به ناتوانی بنگاهها در تامین سرمایه در گردش، از یک سو و عدم وجود تقاضای کافی در اقتصاد از سوی دیگر و پدیده تورم منفی «Deflation» یا نوع خاصی از رکود شد.

در اقتصادهای در حال توسعه، با توجه به نامتوازن بودن رشد صنعتی و وابستگی به واردات، فشار در تراز پرداختها (خصوصا حساب جاری) از طریق فشار به نرخ ارز، منجر به تورم فشار هزینهای «Cost Push» شده است. از سوی دیگر با توجه به انتظارات تورمی، شاخص بهای مصرفکننده و تولیدکننده تقریبا به صورت همگام (بعضا حتی با رشد بیشتر از شاخص بهای تولیدکننده نسبت به مصرفکننده) افزایش مییابند. به نظر میرسد در مسیر رشد صنعتی کشورهای در حال توسعه، مسئله عدم توازن در ماتریس داده-ستاده بخشهای مختلف با یک برنامه مدون حمایت از صنایع به نحوی که دربرگیرنده برنامه عملیاتی «Action Plan» تامین مالی در چارچوبی هماهنگ با سیاستهای تثبیتی باشد، در میانمدت قابل حل است.

یک ابزار نوآورانه، یک کارکرد ناامیدکننده

در اقتصاد ایران با توجه به پررنگ بودن نقش تورم، شاید مهمترین مسئلهای که بنگاهها با آن روبهرو هستند، تامین سرمایه در گردش خصوصا به شکل موجودی انبار برای تداوم تولید (و احتمالا توسعه) باشد. از همین رو، باید سازوکاری اندیشیده شود که طبق آن، نااطمینانی کاهش یابد و همزمان حلقههای خلق ارزش به صورت نامتوازن توسعه پیدا کنند. در اقتصاد ایران، نهادهای بالادستی و کنترلگر طی دو سال اخیر سیاست کنترل مقداری ترازنامه بانکها به هدف کاهش قدرت خلق اعتبار سیستم بانکی را پیش گرفتهاند و همزمان با جدیت بیشتری ابزارهای تسهیلگر مانند اوراق گام (گواهی اعتبار مولد) که عملا بخشی از ترازنامه بانکها نبوده (اقلام زیرخط) و نظام بانکی تنها اعتبارسنجی «Due Diligence»، ضمانت و کارگزاری انتشار آنها را انجام میدهد، دنبال میکنند.

اوراق گام، نوعی ابزار تامین مالی به شمار میآیند که خرید نسیه را با کارگزاری بانکها برای بنگاهها فراهم میکنند. تامینکنندگان مواد اولیه و خدمات مورد نیاز بنگاهها، به جای وجه نقد اوراق گام دریافت میکنند که یا پس از دوره سررسید و یا قبل از آن از طریق بازار ثانویه قابلیت نقدشوندگی دارند. متاسفانه این ابزار که هدف آن احیای خرید نسیه و اعتباری به هدف تامین سرمایه در گردش خصوصا کالا و خدمات واسطه برای تولید کالاها و خدمات (خلق ارزش افزوده) بود، در شرایط تورمی کشور، علیرغم آنکه یک ابزار نوآورانه و مورد استفاده در اقتصادهای پیشرفته جهان است، در دستیابی به هدف کلیدی آن یعنی امکان احیای ظرفیت خالی اقتصاد کشور، ایجاد رشد و کاهش بیکاری موفق نبوده است. تا زمانی که سیاستگذاری پولی در بالادست و به طور کلی، سیاستهای تثبیتی دولتها باعث برقراری آرامش در بازارها نشود، چنین ابزارهایی نمیتوانند به رشد صنعتی کمک کنند و احتمالا اثر آن توسط جو تورمی حاکم بر جامعه بلعیده خواهد شد و حتی شاید در بدترین سناریو با افزایش شاخص بهای تولیدکننده، به تورم دامن بزند.

لازم به ذکر است که مشکل تامین مالی در کشور، پدیده جدیدی نیست و حداقل اقتصاددانان مطرح از دهه ۱۳۳۰ خورشیدی این معضل و وابستگی چرخهای خلق اعتبار به فرازونشیبهای حساب جاری با تاثیر انبساطی بر سیاست پولی را شناسایی کردهاند و الگوی وارداتمحور تقاضای نقدینگی بخش خصوصی (بخش درونزای تقاضای اعتبار) که تاثیر قهقرایی بر رشد صنعتی کشور داشت را مورد بررسی قرار دادهاند. به نظر میرسد در شرایط کنونی، برقراری انضباط در رفتار بودجهای دولت و سیاست هدایت اعتبار همزمان با کنترل انتظارات و برقراری ثبات در بازارهای پول و سرمایه، نقطه شروع بسیار مهمی برای حل معضل تامین مالی در کشور خواهد بود.

نمودار ۱٫ رویکرد مبتنی بر نهادهای مالی (بانکها) و بازار (بورس) در اقتصاد ایران

نمودار ۲٫ رویکرد مبتنی بر نهادهای مالی (بانکها) و بازار (بورس) در اقتصاد ژاپن

نمودار ۳٫ رویکرد مبتنی بر نهادهای مالی (بانکها) و بازار (بورس) در اقتصاد کره

نمودار ۴٫ رویکرد مبتنی بر نهادهای مالی (بانکها) و بازار (بورس) در اقتصاد امارات متحده عربی

انتهای پیام//